原油价格预测研究_原油后续预测

1.原油价格的涨跌怎么判断?

2.怎样分析现货原油价格走势?

3.原油的价格由哪些因素决定

我来介绍下用技术面来分析原油价格走势

一、原油价格走势图主要从K线,KDJ,boll线,MACD出发,结合小时线 4小时线进行分析。如果做的是超短线的就看5分钟线和15分钟线。K线判断:1小时4小时日线如出现了较大的阳线,那么比较有效的支撑就有大阳线的底部、中部和顶部,可以作为参考,其中日线尤其重要。boll判断:小时线,4小时线,日线的boll上轨都是近期有效的阻力 boll下轨则作为近时间段有限支撑,最好就是boll和4小时结合。

二、支撑位压力位的判断方法。这在原油上绝对是重点,因为原油不看大盘,没有庄家,也没有成交量参考,所以在支撑位和压力判断方面。全世界的投资者都看得非常重要,因此原油支撑位和压力的判断准确性也比炒股判断的准确性要高得多。支撑位和压力位的意义是当原油价格到了这个位一般就会反弹,如果要直接突破这个位就还会继续走,判断支撑位、压力位的理论上讲方法是很多的,但在这里本人只介绍几个非常重要的方法就行了,因为如要判断方法讲得太多会让大家做交易无从下手,一个是整数位如4500,4600,4700等等是支撑位和压力位,二是是前期的最高位和最低位是支撑位和压力位(这个在K线图上可以看到)。一般在操作上,做交易的本人见议最好在支撑位和压力位附近下单比较安全。例如,原油从高位跌到了支撑位4500附近,哪么你可以做多,哪么止损可以在4480下方,如果行情破位止损,亏损也不会太多的。反过来讲,如果行情直接下冲破了4580,哪么你就可以做空,行情还会跌的,但要等回调后再做空,这时你反手做空一样可以赚回来。当然,相反在压力下方做空,和突破压力位做多道理是一样的,我就不多讲了。包括你赚钱的目标都可以考虑在支撑位和压力附近的,比如我从4500做多,哪么涨到了4600,这就是个压力位,我也可以考虑在这个位附近平仓了结。因为原油的支撑位和压力的确是非常准的。

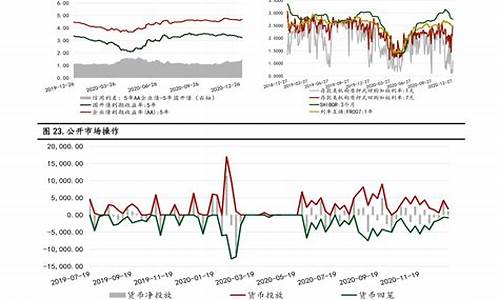

三、美元指数。美元指数是影响原油涨跌的最重要因素之一,美指数的涨跌跟原油的涨跌方向是相反的,在行情软件的左下角可以看到美指数的变化的,当然美指数也是有走势图和技术指标的,有时候大家看黄金的行情无法判断涨跌的时候,可以直接看美元指数走势和技术指标判断也是一样的,方向与原油的走势是相反的(当然影响原油价格的因素也不只是美元,所以这个判断也不是绝对准的)。另外就是原油连续,它与原油的涨跌方向是相同的,它也是影响原油涨跌的一方面因素。当然本人认为美指才是最主要的因素。

四、经济数据和政策因素了。数据以美国的经济数据为重点,判断方法其实很简单的,例如这个数据显视美国的经济利好,说明美元就要涨,原油就要跌,相反数据显视美国的经济不好,哪么说明美元要跌,原油要涨,所以这些都是围着美元转的,看数据主要是看这个数据对美元是利好还是利空,因为原油和美元是相反的嘛。能判断美元就可以判断原油了,另外还有原油的供求关系也是很重要的了,例如政策和数据显视全求经济有不好哪么就会有很多人买原油了,说明原油就要涨了。

原油价格的涨跌怎么判断?

根据表5.1设定的中国原油新增可储量增长阶段控制参数和最终可量的预测值,用本书建立的考虑储量增长并控制储比的类比预测模型,可对中国的原油储量增长进行如下预测。

表5.1 中国原油新增可储量与产量预测模型参数

5.2.1.1 原油可量为157.5亿吨

在157.5亿吨的可量条件下,2005年,中国的年度探明率为1.04%,累计原油探明率为43.91%,按照1.6%的新增可储量增长速度,累计探明率将在2011年达到50.51%,与设定的新增可储量稳定增长阶段和递减阶段的转折点阈值50%接近。因此,在量为157.5亿吨的条件下,我国原油新增可储量的稳定增长阶段将在2011年结束,之后开始进入递减阶段(图5.3)。

图5.3 可量为157.5亿吨情况下的中国年度原油探明率

若新增储量的稳定增长阶段在累计探明率为50.51%的2011年结束,并在之后开始进入递减阶段,则2011年的年度探明率为1.15%,此时的年度新增储量为1.81亿吨,之后开始以2%的递减速率逐年递减。到2040年,年度探明率降至0.64%,即原油新增储量降至1亿吨。预计到2100年,年度探明率将递减至0.19%,即年度新增储量将递减到2993万吨。

表5.2统计了在原油可量为157.5亿吨条件下,以50%的累计探明率作为储量增长阶段控制参数的中国原油新增可储量高峰。

表5.2 中国未来原油新增可储量高峰预测(量为157.5亿吨)

5.2.1.2 原油可量为198亿吨

在198亿吨的可量条件下,2005年,中国的年度探明率为0.82%,累计原油探明率为34.93%,按照1.6%的新增可储量增长速度,累计探明率将在2021年达到50.13%,与设定的新增可储量稳定增长阶段和递减阶段的转折点阈值50%接近。因此,在量为198亿吨的条件下,中国的原油新增可储量将在2021年达到增长高峰,之后开始进入递减阶段(图5.4)。

若新增储量的稳定增长阶段在累计探明率为50.13%的2021年结束,并在之后开始进入递减阶段,则2021年的年度探明率为1.07%,此时的年度新增储量为2.12亿吨,之后开始以2%的递减速率逐年递减。到2058年,年度探明率降至0.51%,即原油新增储量降至1亿吨。预计到2100年,年度探明率将递减至0.22%,即年度新增储量将递减到4356万吨。

图5.4 可量为198亿吨情况下的中国年度原油探明率

表5.3统计了在原油可量为198亿吨条件下,以50%的累计探明率作为储量增长阶段控制参数的中国原油新增可储量高峰。

表5.3 中国未来原油新增可储量高峰预测(量为198亿吨)

5.2.1.3 原油可量为263.7亿吨

在263.7亿吨的可量条件下,2005年,中国的年度探明率为0.62%,累计原油探明率为26.23%,按照1.6%的新增储量增长速度,累计探明率将在2035年达到50.31%,与设定的新增储量稳定增长阶段和递减阶段的转折点阈值50%接近。因此,在量为263.7亿吨的条件下,中国的原油新增储量将在2035年达到增长高峰,之后开始进入递减阶段(图5.5)。

图5.5 可量为263.7亿吨情况下的中国年度原油探明率

若新增储量的稳定增长阶段在累计探明率为50.31%的2035年结束,并在之后开始进入递减阶段,则2035年的年度探明率为1.00%,此时的年度新增储量为2.64亿吨,之后开始以2%的递减速率逐年递减。到2083年,年度探明率降至0.38%,即原油新增储量降至1亿吨。预计到2100年,年度探明率将递减至0.27%,即年度新增储量将递减到7120万吨。

表5.4统计了在原油可量为263.7亿吨条件下,以50%的累计探明率作为储量增长阶段控制参数的中国原油新增可储量高峰。

表5.4 中国未来原油新增可储量高峰预测(量为263.7亿吨)

怎样分析现货原油价格走势?

展开全部

一般来说,我们可从三个方面来判断原油价格的大致走势。

(1)原油价格与库存的关系:

原油价格波动守原油库存数据影响较大。当原油库存增加,表明市场上原油供应量过剩,导致油价下跌,美元上涨,原油下跌。当原油库存减少,表明市场上对原油需求旺盛,导致油价上涨,美元下跌,原油上涨。原油库存的变化实际上反映了美国对油价的态度。如果战略原油库存大幅增加,表明美国认可当时的油价,因此就会增加战略库存抢夺原油,从而激化供需矛盾导致油价上涨。反之亦然。因此EIA原油库存与欧佩克原油库存对于美元影响的区别在于,EIA对于美元汇价的影响更为直接,影响也较大。

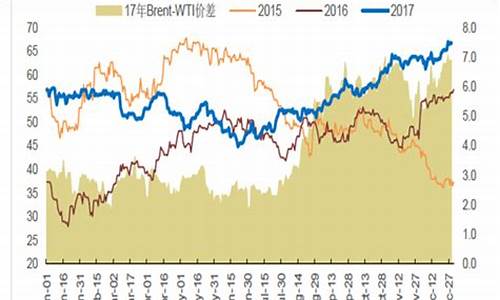

(2)原油价格与汇率的关系:

首先,原油和黄金都是以美元计价的,所以如果美元上涨了,需要买入同样的原油付出的货币就更多,买的人自然就少了。所以,当美元贬值时,原油价格往往上涨,反之亦然;同样的,非美货币(例如欧元)上涨,买美元的人自然就少了,由此可得,原油的价格与非美货币汇率的走势成同比方向,当非美货币增值时,原油价格往往也随之上涨,反之亦然。

(3)原油价格与贵金属价格的关系:

原油和金银都是属于避险产品,大宗商品之一。所以,原油价格由于国际金银价成同向关系,当金银上涨时,油价往往也随之上涨,反之亦然。

原油的价格由哪些因素决定

现货原油行情走势图如下:

技术分析:技术分析的可能占绝大部分,技术分析也有很多种(道氏理论、波浪理论、江恩理论等)。技术分析说到底就是帮投资者判断当前市场处于一个什么样的趋势中,然后顺势操作即可。技术分析归总为八个字:涨买跌卖,顺势而为。

基本面分析:任何价格的波动都有其内在的原因,基本面分析就是通过掌握忙内在的原因来估算出当前现货原油价值,并且预测未来的价格走向。不仅如此,而且基本面分析是一个宏观的分析。

通过分析不同情况下的原油价格走势,可以预测原油的变化趋势,看(5分钟K图,15分钟K图,30分钟K图,60分钟K图,日K图)寻找低位介入,卖出也是同样的道理。值得注意的均系统在蜡烛图上,还覆盖着几条不同颜色的曲,就是均线。长期均线的拐弯,常常被认为是转势。

可以从以下几个方面考虑:

1.需求:经济增速经济增长和石油需求的增长有较强的正相关关系。天气异常天气可能会对石油生产设施造成破坏,导致供给中断,从而影响国际油价,但它对整个国际油价的影响作用是短期的。

2.供给:产量变化石油油输出国组织(OPEC)拥有世界上绝大部份探明原油储量,影响重大,惯用增加产量抑制油价的方法。

3.地缘政治:原油具有战略物资的属性,政治势力和政治局势影响巨大。库存原油库存分为战略原油库存与商业原油库存。战略原油库存是国家为战略考虑,防备石油短缺而储备的石油库存。每周三美国能源情报署会在美国东部时间早10:00公布库存报告,市场的关注重点在商业库存上,通过商业库存量来预测原油的价格走势。

4.金融市场:投机持仓变化,原油市场的投机与市场预期加大了原油价格的波动,其对原油价格有着10%-20%的影响力。

5.相关商品参照: 商品走势总体和美元走势呈反向相关。一方面,商品以美元计价,美元升值,商品的相对价格自然下降;另一方面,美元升值往往代表了避险情绪的上升,从而减少对商品等风险资产的需求,商品价格下降。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。